📌 망치형(Hammer)과 교수형(Hanging Man)의 차이와 해석

기술적 분석에서 망치형(Hammer)과 교수형(Hanging Man)은 매우 유사한 외형을 가지지만, 위치에 따라 완전히 다른 의미를 가집니다. 이 글에서는 두 패턴의 공통점과 차이점, 그리고 각각이 의미하는 반전 신호에 대해 정리합니다.

✅ 공통된 모양

- 짧은 몸통 + 긴 아래 꼬리

- 거의 윗꼬리가 없음

- 색깔(양봉/음봉)은 부차적

이러한 구조는 하루 동안 하락이 있었으나 다시 매수세가 들어와 끌어올린 형태입니다.

📍 위치에 따른 해석

| 패턴 | 출현 위치 | 의미 |

|---|---|---|

| 망치형 (Hammer) | 하락세 저점 또는 지지선, 상승 추세선 위 | 📈 상승 반전 신호 |

| 교수형 (Hanging Man) | 상승세 고점 부근 | 📉 하락 반전 경고 신호 |

🧠 심리적 해석

- 망치형: 하락 도중 매도세가 심했지만, 종가에 매수세가 반전하여 지지를 형성 → 바닥 신호

- 교수형: 상승 흐름에서 매수세가 둔화되고 매도세가 강하게 출현 → 상단 부담감 → 고점 경고

📈 실전 적용 팁

- 망치형은 지지선 부근에서 거래량 동반 시 신뢰도 ↑

- 교수형은 고점에서 장대 음봉이 따라오면 하락 가능성 큼

- 보조지표(RSI, MACD)와 함께 사용하면 신호 강화

✅ 결론

망치형과 교수형은 똑같은 모양이지만, 위치가 반전의 의미를 결정합니다.

하락세의 저점에서 나타나면 매수 반전의 망치형, 상승세의 고점에서 나타나면 하락 경고의 교수형이 됩니다. 따라서 캔들의 위치와 맥락이 무엇보다 중요합니다.

📌 망치형(Hammer) 캔들의 조건과 매매 전략

망치형은 하락세의 저점에서 출현하며 강한 상승 반전을 예고하는 패턴입니다. 하지만 단순히 망치형이 나타났다고 매수하는 것은 위험할 수 있으며, 정확한 조건 확인 + 지지선 검증이 선행되어야 합니다.

✅ 망치형의 기본 특징

- 반드시 이전에 하락세가 있어야 유효

- 몸통은 짧고 아래꼬리는 몸통의 2~3배 이상

- 윗꼬리는 거의 없거나 매우 짧음

- 몸통의 색깔(양봉/음봉)은 중요하지 않음

- 몸통이 짧고, 꼬리가 길수록 강한 매수세로 해석

🧠 실전 매매 전략

- 망치형이 나왔다고 바로 매수 금지!

- 다음 날 캔들의 움직임을 반드시 확인

- 매수는 꼬리 안 영역(저가 근처)에서 접근해야 리스크 ↓

- 고가에서 매수하면 다음날 조정에 흔들릴 수 있음

📈 지지선 역할로서의 망치형

망치형의 긴 아래꼬리는 매수세가 방어한 지점입니다. 이 영역은 이후에도 지지영역으로 작용할 가능성이 큽니다.

- 반등 후 주가가 다시 조정된다면, 망치형의 꼬리 구간을 지지선으로 볼 수 있음

- 이 지지선이 다시 유효하다면 재상승 가능성 매우 높음

🔍 지지선 확인 체크포인트

- 과거의 지지영역과 망치형의 저점이 일치하는가?

- 망치형 이후 다음날 캔들의 몸통이 꼬리 안에서 형성되었는가?

- 거래량이 증가했는가?

이러한 조건들이 충족되면 지지선 신뢰도 + 상승 반전 신호의 강도는 더욱 높아집니다.

✅ 결론

망치형은 위치와 구조를 정확히 해석하고, 다음 날 캔들의 반응을 확인하며 진입 타이밍을 조절하는 전략이 필요합니다.

무턱대고 고가에서 진입하지 말고, 꼬리 하단의 지지영역에서 눌림목 매수를 노리는 것이 실전에서 더 안정적이고 성공 확률이 높습니다.

📈 망치형 + 샛별형 조합의 강력한 상승 반전 시나리오

기술적 분석에서 망치형(Hammer)과 샛별형(Morning Star)의 조합은 매우 강력한 상승 반전 구조로 평가됩니다. 특히, 두 패턴이 연속적으로 출현하고 지지선에서 바닥 재확인까지 이뤄지는 경우, 해당 구간은 실전에서 가장 강력한 매수 포인트가 됩니다.

✅ 패턴 구성 흐름

- 📍 1차 망치형 출현 - 하락세 말미에서 긴 아래꼬리를 가진 캔들 발생

- 📍 샛별형 완성 - 다음 날 시가가 이전 종가보다 높고, 세 번째 날이 강한 양봉

- 📍 갭 미중첩 구조 - 고가와 저가가 겹치지 않음 → 완전한 샛별형 조건 만족

- 📍 횡보 후 지지선 형성 - 주가가 해당 구간에서 눌림조정

- 📍 2차 망치형 등장 - 지지선 위에서 바닥 재확인 → 재상승 촉발

🧠 기술적 의미 해석

| 패턴 | 의미 | 시장 심리 |

|---|---|---|

| 망치형 | 하단 지지세 확인, 매도 피로감 | 하락세 속에서 매수세 출현 |

| 샛별형 | 추세 반전의 3단 구조 (약세 → 중립 → 강세) | 확신 없는 매수 → 확신 있는 매수로 전환 |

| 재출현한 망치형 | 지지선 유지 + 반등 시도 | 바닥 신뢰도 강화 |

📌 매매 전략

- 진입 시점: 샛별형 양봉 발생 다음 날 or 재차 망치형 출현 시

- 지지선 설정: 1차 망치형의 저가 or 꼬리 영역

- 손절 기준: 망치형 꼬리 하단 이탈 시

- 목표가 설정: 직전 고점, 박스권 상단, 추세선 접점

✅ 결론

망치형 이후 샛별형이 출현하고, 다시 지지선에서 망치형이 출현하는 구조는 강한 반전 + 바닥 확인이 결합된 고신뢰도 매수 구간입니다.

특히 캔들 간 갭 미중첩, 양봉 강도, 지지선 테스트가 명확할수록 상승 전환 가능성은 더욱 높아지므로, 실전 트레이딩에서 적극 활용할 수 있습니다.

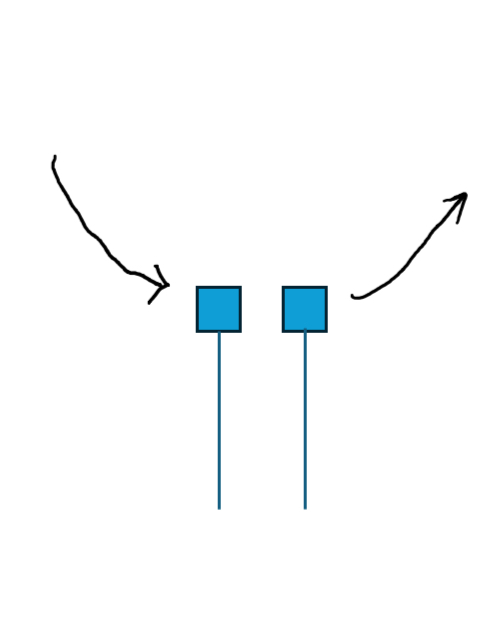

📈 저점에서 연속된 망치형 출현과 매집 신호 포착

주가는 때때로 새로운 저점에서 반등 준비를 위한 구조를 만듭니다. 그 구조 중 대표적인 것이 망치형(Hammer)의 반복 출현이며, 특히 거래량이 동반될 경우 이는 매우 유력한 매집 시그널로 해석됩니다.

✅ 출현 조건 요약

- 새로운 저점 형성 구간에서 망치형이 반복적으로 출현

- 거래량이 점진적으로 증가

- 주가는 횡보하며 하락이 멈춘 상태

- 캔들은 작은 몸통의 망치형 또는 팽이형이 다수

🧠 해석과 매매 심리

- 가격은 더 이상 하락하지 않지만, 매도도 적극적이지 않음

- 캔들의 형태는 하락세에서 힘이 빠졌다는 증거

- 거래량이 점점 증가한다면 이는 매집 세력의 누적을 의미

이 구간은 상승 전 숨 고르기 국면으로, 에너지를 축적하는 구간으로 볼 수 있습니다.

🔍 반복 망치형 = 지지선 재확인

- 망치형이 연속으로 2번 이상 출현 → 바닥 신뢰도 증가

- 이전 저점과 망치형 저점이 일치할 경우 → 지지선 강도 강화

- 하락 시도가 다시 실패하고 꼬리만 남기면 → 매수세가 방어하고 있다는 신호

더 이상의 하락이 없을 것이라는 강한 시장 메시지가 망치형 반복으로 표현됩니다.

📌 매수 타이밍 전략

- 진입 시점: 두 번째 망치형 이후 또는 저점 재확인 후 캔들 양봉 전환 시

- 손절 기준: 반복된 망치형의 아래 꼬리 하단 이탈 시

- 신뢰 강화 요소: 거래량 증가 + 보조지표(RSI 과매도권 이탈 등)

✅ 결론

저점 구간에서 연속된 망치형, 거래량 증가, 가격 횡보가 함께 나타난다면 이는 세력의 매집 시그널로 간주할 수 있으며, 추가적인 상승 가능성이 매우 높습니다.

이 구간을 눈여겨보면 위험 대비 수익률이 매우 우수한 매수 기회를 포착할 수 있습니다.

📈 반등 가능성이 높은 캔들 조합 - 매수세가 주도권을 잡는 순간

하락 추세 속에서 나타나는 특정 3일 캔들 조합은 상승 반전의 강력한 시그널이 될 수 있습니다. 특히 저점에서 매도세와 매수세가 균형을 이룬 뒤, 다음 날 강한 회복 양봉이 나타난다면 이는 실전에서 눈여겨볼 만한 패턴입니다.

✅ 패턴 구성

- 1일차: 음봉, 하락세 지속

- 2일차: 팽이형 또는 도지형 → 매도/매수세 균형

- 3일차: 장중 저가 경신 후 종가가 고가 근처에서 마감된 양봉 → 매수세 주도권

🧠 기술적·심리적 해석

- 팽이형/도지형: 방향성 탐색 구간

- 3일차 긴 아래꼬리 양봉: 하락 시도가 실패하고, 매수세가 종가 회복 → 추세 반전 가능성 ↑

이런 구조는 시장이 저점에서 반전을 결심한 순간을 보여줍니다.

📌 실전 매매 전략

- 진입 시점: 3일차 양봉의 종가 or 다음 날 시가

- 손절 기준: 2일차 도지/팽이형의 저가 이탈 시

- 신뢰 강화 조건: 거래량 증가 + RSI 반등 + MACD 골든크로스

✅ 결론

팽이형 → 긴 아래꼬리 양봉의 조합은 단순한 기술적 반등이 아닌, 매수세가 주도권을 다시 잡았다는 강한 메시지입니다.

실전에서는 이 구조를 포착하고, 타 보조지표와 함께 활용하면 저점 매수 타이밍을 잡는 데 큰 도움이 됩니다.

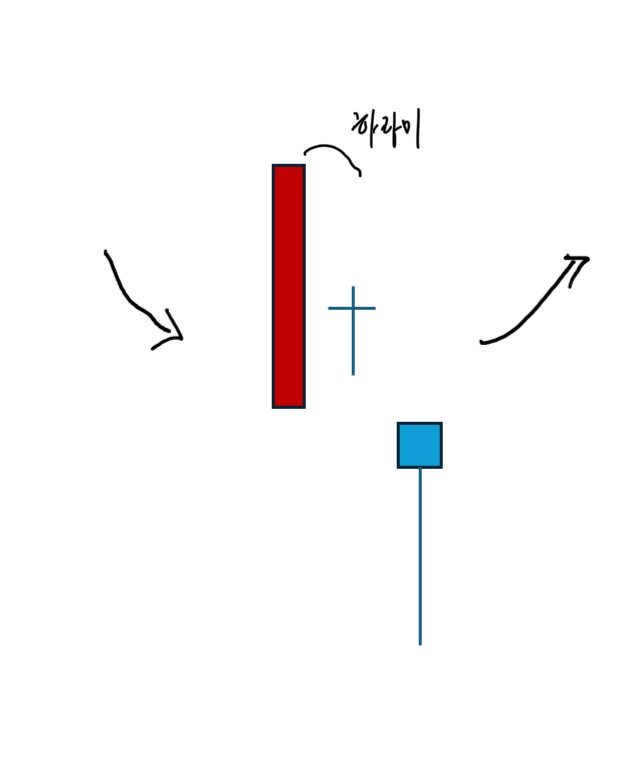

📈 팽이형 → 망치형 조합의 상승 반전 가능성 분석

하락 추세 중 **몸통이 짧은 팽이형 캔들**이 먼저 등장하고, 그 다음 날 아래 꼬리가 긴 망치형(Hammer)이 출현하는 경우, 이는 매도 압력의 감소와 함께 매수세의 전환 신호로 작용합니다.

✅ 패턴 구성

- 1일차: 팽이형 캔들 → 짧은 몸통과 상·하 꼬리 → 매도세 약화, 방향성 탐색

- 2일차: 망치형 캔들 → 긴 아래꼬리, 짧은 몸통 → 지지 영역 확인 및 매수세 주도

🧠 기술적·심리적 해석

- 팽이형은 에너지 소진과 관망 상태를 보여줌

- 망치형은 하단에서 강력한 매수세 유입을 의미

- 이 조합은 시장 참여자의 심리가 공포 → 주저 → 회복으로 이동하고 있다는 증거

📌 실전 매매 전략

- 매수 시점: 망치형 다음 날 시가 or 망치형 종가 돌파 시

- 손절 기준: 망치형의 저가 이탈

- 강화 신호: 거래량 증가, RSI 이탈, 이평선 수렴

✅ 결론

팽이형 → 망치형으로 이어지는 구조는 매도세의 종료와 매수세의 출발을 시각적으로 보여주는 상승 반전 신호입니다.

특히 이 패턴이 지지선 근처에서 출현하거나 과거 저점과 일치한다면, 신뢰도는 더 높아져 실전 매수 타이밍으로 적극 고려될 수 있습니다.

'언제 사고 팔 것인가? > 캔들과 캔들 패턴의 해석' 카테고리의 다른 글

| 저녁별 형 (0) | 2024.09.29 |

|---|---|

| 캔들은 시장의 심리다 – 일봉, 주봉, 월봉으로 읽는 추세 해석 (10) | 2024.09.29 |

| 저점 반전 후 갭상승 패턴 : 지속 상승의 강력한 시그널 (1) | 2024.09.21 |

| 샛별형(Morning Star) 캔들패턴 해석과 실전 활용법 (2) | 2024.09.21 |

| 캔들의 해석 (0) | 2024.09.20 |